Une nouvelle vague de Dapps innovantes a vu le jour, introduisant quelques travaux expérimentaux comme YFI qui a défini la naissance officielle du Yield Farming. Sans surprise, par la suite, des centaines de nouveaux projets ont vu le jour.

Yield Farming mais c’est quoi ?

En termes simples, le Yield Farming (ou “activité de rendement”) n’est rien de plus que de mettre à disposition ses fonds sous forme de coin/token et de recevoir une rémunération en fonction du capital investi. Tout cela est automatisé avec des contrats intelligents dans la DeFi.

DeFi ???

La finance décentralisée, “DeFi”, est un terme utilisé pour décrire un réseau décentralisé d’applications financières basées sur une Blockchain. Les protocoles DeFi sont souvent open-source, cela signifie que n’importe qui peut s’en servir pour créer de nouvelles variations et fusions. Ce procédé secoue l’ancien système financier en supprimant les tiers inutiles et en offrant une solution de rechange.

Pour ceux qui cherchent à gagner plus de liquidités, les pools, tels que disponible sur Pancakeswap, offrent une plus grande flexibilité, car ils proposent de meilleurs rendements mais comportent un risque accru. D’une manière générale, ce procédé vous permet de faire travailler vos actifs inutilisés et d’en tirer un revenu passif sans avoir à les vendre.

Pancakeswap.

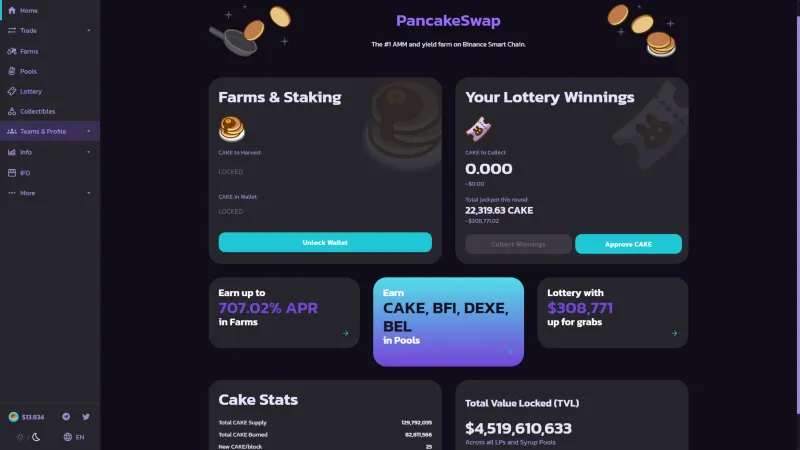

Nous allons donc prendre comme exemple Pancakeswap car c’est l’un des plus gros DEX sur la Binance Smart Chain. Plusieurs millions de dollars transitent chaque jour sur leur plateforme pour une valeur totale bloquée de 4,2 milliards de $.

Page d’accueil de Pancakeswap

Page d’accueil de Pancakeswap

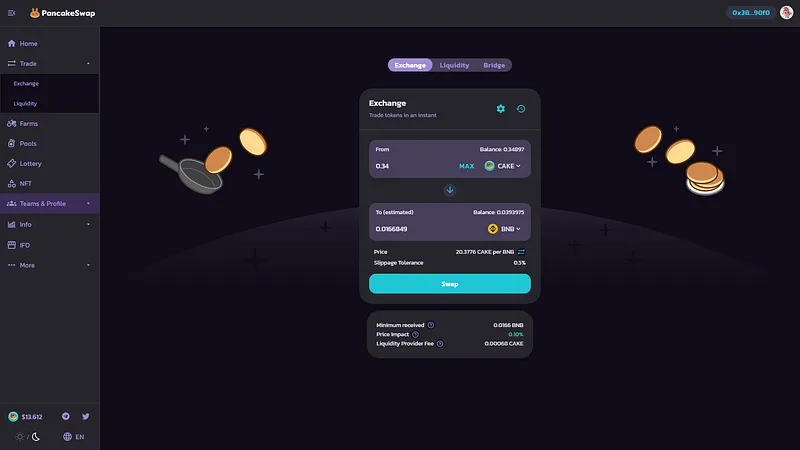

Le Swap

Le Swap sur les DEX n’utilise pas de carnets d’ordre comme les plateforme traditionnelles (Binance.com) mais plutôt un modèle d’ordre de marché automatisé (AMM), qui fait correspondre les ordres d’achat et de vente directement (le swap) sur un pool de liquidité.

Le swap sur Pancake

Le swap sur Pancake

Les utilisateurs qui utilisent le Swap permettent de maintenir les pools de liquidités. En fournissant des liquidités à un tel pool, les utilisateurs récolteront en tokens les profits. Les LP tokens du fournisseur de liquidités sont remboursables pour recevoir le capital initial déposé.

En outre, les tokens LP peuvent ensuite être mis en jeu, cultivés (farmer) et échangés !

Les Pools de liquidités

Les pools de liquidités sont essentiellement des pools de Tokens qui sont bloqués dans un contrat intelligent. Ils sont utilisés pour faciliter la négociation en fournissant des liquidités (en raccourcissant l’écart de prix entre l’offre et la demande de manière automatisée) et sont largement utilisés par certains Exchange décentralisés.

Les transactions sur Pancakeswap provoquent une divergence(slippage) des prix, les transactions qui sont importantes par rapport à la liquidité totale provoquant davantage de divergence. Ainsi, pour que Pancakeswap fonctionne correctement et permettent des transactions importantes, il doit également disposer de grandes réserves de liquidités.

Un fournisseur de liquidité ou “Liquidity provider”

Un fournisseur de liquidité est une personne qui fournit des actifs (liquidité) à un pool de liquidités. Plus la liquidité fournie à un pool est importante, moins il y a de divergence (slippage) sur une transaction et meilleur est le prix d’acquisition. En fournissant des liquidités à Pancakeswap, le fournisseur de liquidité est récompensé en recevant une part des frais gagnés dans ce pool proportionnellement aux liquidités fournies. Il s’agit de l’une des formes les plus simples et les moins risquées de Yield Farming sur la Binance Smart Chain.

N’importe qui peut fournir des liquidités de valeurs égales en tokens BNB et BEP-20 sur les pools de liquidités de Pancakeswap. Les LP tokens peuvent être utilisé sur d’autres Dapps également

Pour ajouter de la liquidité et recevoir des LP Tokens :

Démonstration pour ajouter de la liquidité

Démonstration pour ajouter de la liquidité

Pourquoi devraient-ils mettre en commun leurs précieux Tokens BNB et BEP-20 dans les pools de liquidités ?

En échange, ils reçoivent des tokens du pools de liquidité qui peuvent être retirés du pool de liquidités à tout moment. Chaque fois qu’une personne effectue une transaction sur le marché boursier, le trader paie une commission de 0,2 %(Dans l’exemple de Pancakeswap) qui est ajoutée à la réserve de liquidités (0.17% des 0.2% de frais retourne dans le pool sous forme de récompense pour les fournisseurs de liquidité et 0.03% dans la banque de Pancakeswap).

En fait, non seulement les fournisseurs de liquidité perçoivent des frais pour toutes les transactions, mais les transactions sont garanties lorsque le prix sur le marché au sens large change. En effet, si le prix change sur un autre échange, il y aura une possibilité d’arbitrage créée par l’écart de prix entre cet échange et Pancakeswap. Lorsqu’un arbitrage s’exécute cela ramène l’échange Pancakeswap au niveau du marché général, les fournisseurs de liquidités bénéficient des frais de transaction échangés sur Pancakeswap.

Il est certain que sur tous les échanges DeFi style Pancakeswap disposant d’une liquidité importante, les arbitres s’efforcent de faire en sorte que les prix suivent de près le reste du marché. Il est compréhensible qu’avec cette apparente promesse de revenus pour les fournisseurs de liquidités, les gens se soient empressés de mettre leurs actifs en commun dans les pools de Pancakeswap.

Mais après quelques jours avec leur liquidité dans le pool, certains fournisseurs de liquidité examinent la valeur de leur participation dans le pool de liquidité et constatent qu’elle vaut moins que ce qu’ils y ont mis.

Que s’est-il passé ?

Il y a ce que l’on nomme Impermanent loss, les ”Impermanent loss ou pertes intermittentes” sont nommés de cette manière parce que les pertes ne sont réalisées qu’une fois que vous retirez vos coins du pool de liquidités, cela provient du changement du prix des actifs (BNB ou token BEP-20 en l’occurence) par rapport au moment où l’on a effectué le dépôt pour fournir de la liquidité, au sein d’un pool de liquidités. À partir de ce moment-là, la perte devient tout à fait permanente.

Les frais que vous gagnez pourront a priori compenser ces pertes, mais cela reste dans le domaine de l’hypothétique. La perte est la même quelle que soit la direction dans laquelle le changement de prix se produit (c’est-à-dire si le prix double cela entraîne la même perte qu’une réduction de moitié).

En résumé, si le prix des tokens mis en jeu change entre le moment du dépôt et du retrait, le fournisseur de liquidité s’expose à des pertes intermittentes.

Un point sur l’APY et l’APR

Le rendement annuel en pourcentage (APY) est le taux de rendement réel obtenu sur un dépôt d’épargne ou un investissement avec les intérêts composés. Contrairement à l’intérêt simple (APR), l’intérêt généré est calculé périodiquement et le montant est immédiatement ajouté au solde. À chaque période suivante, le solde du compte augmente un peu plus, de sorte que les intérêts payés sur le solde augmentent également.

Voici un petit exemple chiffré:

- APR : Supposons que vous déposez 1000€ dans un compte d’épargne qui paie un taux d’intérêt annuel simple de 5%. Si votre banque calcule et paie des intérêts une seule fois à la fin de l’année, la banque ajouterait 50€ à votre compte. À la fin de l’année, vous auriez 1050€(en supposant que votre banque ne paie les intérêts qu’une seule fois par an)

- APY : Exemple en intérêts composés mensuellement : Supposons maintenant que la banque calcule et paie des intérêts mensuellement, vous recevrez de petits ajouts chaque mois, dans ce cas vous finirez l’année avec 1051,16€ ce qui est supérieur au taux d’intérêt de 5%

Que faut-il prendre en compte avant de s’aventurer sur le Yield Farming ?

Les APR justement trop élevés, ils sont à prendre avec des pincettes ! Gardez en tête que ces rendements ne tiennent pas compte de la valeur des frais et de la valeur du Token distribué. Lorsque les projets sont récents et que le cours de leur Token passe par exemple de 20$ à 200$ rapidement, cela conduit à une mauvaise interprétation de l’APY exprimé.

La volatilité du Token

La volatilité du Token que vous allez utiliser pour “Farmer” (participer au pool) doit être pris en compte avant de se lancer. Si l’APY montré est atrocement haut et que l’actif à côté perd énormément, les pertes en capital pourraient être considérables, cela fonctionne bien entendu dans l’autre sens mais vous comprenez que cela peut vite tourner à votre désavantage pour les produits/projets récents.

L’APR n’est pas un chiffre immuable, il dépend de certaines variables : le prix des tokens déposés (bien entendu), la liquidité du pool et votre part respective dans l’allocation des récompenses du pool (le ratio en % que représente votre part dans le pool). Le nombre de tokens émis par block également etc.

Tous les taux en Defi sont temporaires et ne sont pas garantis, sauf indication contraire. Les rendements que vous voyez peuvent être des données à court terme, ou des données à long terme. S’ils n’indiquent pas spécifiquement que ce sont des données fixes depuis le début, alors il s’agit probablement de taux à court terme qui sont faciles à voir et qui sont gonflés par la conception du programme.

Plus le nombre de personnes qui s’accumulent est élevé, plus ces taux APR sont bas, c’est pourquoi les projets très populaires voient leurs taux APR s’effondrer à mesure qu’ils gagnent en popularité/dépôts.

Petit exemple: Si le prix des tokens est susceptible de baisser considérablement, l’APR baissera aussi, et vice-versa. Si le prix connaît des montagnes russes extrêmes, rien ne permet de penser qu’il va augmenter et rester élevé indéfiniment.

De ce point de vue, après un an, vous n’êtes pas assuré de recevoir les récompenses prévues par l’APR fixé au départ.

Le TVL trop volatil

TVL ou Valeur totale bloquée exprime la valeur bloquée à l’instant T, lui aussi est lié au mouvement de prix des Tokens qu’il prend en compte. Dans le cadre de token nouvellement arrivé, un manque de liquidités est souvent à l’entrée et donc d’un écart entre l’offre et la demande qui a de fortes chances de pousser aussi bien le prix à la hausse qu’à la baisse dans ses premiers instants. Cela peut amener à une augmentation / chute spectaculaire du TVL affiché et vous méconduire sur votre jugement sur cette seule métrique.

Les Risques

Le Yield Farming n’est jamais sans risque. Les rendements élevés sont le reflet de l’importance des risques pris par le fournisseur de liquidités (vous).

Ces risques sont multiples :

1 Risque sur le contrat intelligent

2 Risque lié à la plateforme en elle-même (hack, exploit bug, ect.)

3 Les risques liés à l’utilisation d’Oracle

4 Risque de taux de change

5 Mauvaises intentions dès le départ par le/les créateur(s)

6 Pertes intermittentes

7 Projet très récent

Au final…

Comme c’est généralement le cas avec les nouvelles technologies et opportunités, les informations sont extrêmement dispersées, il est difficile de savoir par où commencer, quelles ressources utiliser. D’où la création de BSChain, un média qui vise à rassembler toutes les informations pertinentes et à vous fournir les outils nécessaires pour améliorer votre expérience en matière de Yield Farming et plus encore.

Medium

Twitter

Facebook

Website

Retrouvez nos autres articles :

Présentation BSChain

Présentation de la Binance Smart Chain

Binance Chain vs. Binance Smart Chain

Regard sur la BSC👀

Les portefeuilles : Binance Chain Wallet / Metamask / TrustWallet